Vor etwas mehr als einem Jahr schrieb ich in einem Artikel, dass physisches Gold eine zuverlässigere Anlage als US-Staatsanleihen geworden ist.

Langfristige US-Anleihen standen aufgrund der geldpolitischen Straffung bereits unter wachsendem Druck, und der historische Rückgang von über 50 %, den wir im letzten Jahr beobachteten, übertraf alle Erwartungen:

Damals schienen die nicht realisierten Verluste noch zu bewältigen, solange die Wertpapiere bis zum Ende ihrer Laufzeit gehalten wurden. Ich wies jedoch auf das Risiko eines Kreditereignisses hin, das zu massiven Verkäufen führen könnte. Die rückläufigen Bankeinlagen und die wachsende Zahl der Unternehmenspleiten verstärkten diese Sorge bereits, ebenso wie die Umschichtung von Kapital in Gold als sicheren Hafen.

Es dauerte 13 Monate, bis diese Idee von der Mainstream-Presse diskutiert wurde. Diese Woche greift MarketWatch einen Artikel von Barron's auf, der sich auf die neueste Mitteilung der Bank of America stützt, die wiederum genau das bestätigt, was ich letztes Jahr geschrieben hatte.

Nach Einschätzung der Bank of America könnte Gold die US-Treasuries als sicherer Hafen in den Portfolios der Anleger ersetzen. Der Artikel hebt hervor, dass der Goldpreis, unterstützt durch sinkende Zinssätze und Käufe der Zentralbanken, in diesem Jahr mehr als 30 % zugelegt hat. Grund für diese Hausse ist der Bank zufolge die zunehmende Besorgnis angesichts der US-Staatsschulden, die durch die bevorstehende Präsidentschaftswahl noch verschärft wird. Das könnte Gold in Zukunft noch attraktiver machen.

J.P. Morgan teilt diese Meinung nicht: Zwar sei es möglich, dass Gold insbesondere wegen der weltweit steigenden Verschuldung noch mehr Investoren gewinne. Jedoch empfiehlt die Bank, das Edelmetall als Absicherung und nicht als Ersatz für US-Anleihen zu verwenden, und verweist auf die Solidität der amerikanischen Aktiva. Uff! Die größte US-Bank rät (noch) nicht dazu, Treasuries durch Gold zu ersetzen!

Was würde passieren, sollte JP Morgan sich letztendlich irren? Was würde passieren, wenn die Begeisterung ausländischer Investoren für US-Schulden allmählich nachlässt?

Der Analyst Luke Gromen schätzt, dass der Goldpreis um das Drei- bis Fünffache steigen müsste, wenn das Misstrauen gegenüber den Staatsanleihen zunimmt.

Beim aktuellen Preis von rund 2700 $ pro Unze entspricht der Marktwert der offiziellen amerikanischen Goldreserven 8 % des Wertes der US-Staatsanleihen, die im Besitz ausländischer Investoren sind. Vor 1989, zur Zeit der unipolaren Dominanz der USA, lag dieser Anteil nie unter 20 %, mit einem langfristigen Durchschnitt von etwa 40 %. Im Jahr 1980 erreichte er sogar 135 % (am Goldmarkt war damals eine echte Blase entstanden). Eine weitere Abkehr von der unipolaren Hegemonie der USA bedeutet, dass der Goldpreis auf das Drei- bis Fünffache seines derzeitigen Niveaus klettern muss:

Die US-Schulden sind ein Motor für die Hausse des Goldpreises, und selbst die größten amerikanischen Banken geben das zu.

Moment mal… dann ist Gold also nicht mehr ein barbarisches Relikt?

Erinnern wir uns daran, was der bekannte Bloomberg-Wirtschaftsjournalist Joe Weisenthal am 5. April 2021 schrieb:

Joe Weisenthal war der Ansicht, dass die „Goldbug-Macro“-Theorie, die vor einer Abwertung des Dollars und einer durch übermäßige Geldschöpfung verursachten Inflation warnte, an Glaubwürdigkeit verliere. Er stellte fest, dass der Goldpreis in zehn Jahren nur um 10 % gestiegen war – trotz der enormen Haushaltsdefizite und der dramatischen Ausweitung der Geldmenge durch die Federal Reserve. Zudem hob er hervor, dass die Inflation nach wie vor moderat sei und widersprach damit den Schreckensszenarien, die die Vertreter dieser Theorie prognostizierten. Seiner Meinung nach konnte Gold seine traditionelle Rolle als sicherer Hafen in Zeiten von Wirtschaftskrisen nicht mehr erfüllen.

Drei Jahre nach Veröffentlichung dieses Artikels ist der Goldpreis von 1700 $ auf 2700 $ geschnellt, während die Inflation mit Pauken und Trompeten zurückgekehrt ist und die Fed zu aggressiven Zinsanhebungen gezwungen hat, um zu versuchen, den Schaden zu begrenzen.

Ich habe in den letzten drei Jahren viele Vermögensverwalter getroffen, die den Goldbug-Makro-Ansatz ebenfalls in Frage stellen. „Laurent, du erzählst seit Jahren die gleiche Geschichte. Dein Ansatz funktioniert nicht!“

Die derzeitige Ablehnung von Gold ist vor allem auf die Fehleinschätzungen zahlreicher Wirtschaftswissenschaftler zurückzuführen. Diese irrten sich zunächst in Bezug auf die Finanzkrise von 2008, spielten dann die Auswirkungen der nach der Krise eingeführten Geldpolitik herunter und lagen erneut falsch, als sie die Inflation als „vorübergehend“ bezeichneten.

Heute sind die meisten Ökonomen überzeugt, dass die Wirtschaftspolitik von Donald Trump zum Scheitern verurteilt ist und dass die Zölle, die der republikanische Präsidentschaftskandidat einführen möchte, nicht die erhoffte Wirkung auf die Wirtschaft des Landes haben werden. Obwohl sie in diesem Punkt womöglich Recht haben, kommt ihre Botschaft mittlerweile nicht mehr an, weil sie sich in der Vergangenheit so oft geirrt haben.

Der Erfolg von Donald Trump beruht im Wesentlichen auf dem Schiffbruch dieser Ökonomen.

Trump wäre mit Sicherheit nie Präsident und heute erneut Kandidat der Republikanischen Partei geworden, wenn sich diese Wirtschaftsexperten in Bezug auf die Große Finanzkrise und die vorübergehende Inflation nicht so dramatisch geirrt hätten.

Die meisten dieser Ökonomen verharmlosen nach wie vor die Folgen der Geld- und Finanzpolitik, die die Inflation anheizt.

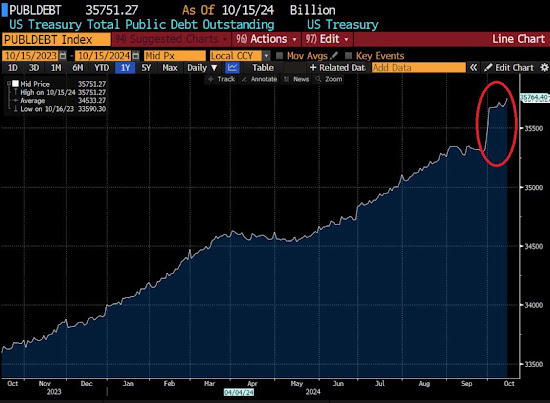

Die Staatsverschuldung der USA hat sich allein in den letzten drei Wochen um 473 Milliarden US-Dollar erhöht.

Sie beträgt nun 35,8 Billionen $:

Vielleicht hat JPMorgan recht und diese Flucht nach vorn, diese Schuldenfinanzierung mit neuen Schulden, wird sich letztlich nicht auf den Status der US-Treasuries als sicherer Hafen auswirken. Vielleicht wird die Tatsache, dass es sich hier um die größte Wirtschaftsmacht der Welt handelt, dazu führen, dass der Wert ihrer Anleihen nicht beeinträchtigt wird. Würde ein Unternehmen eine solche Strategie anwenden, wäre es innerhalb weniger Monate pleite. Aber vielleicht gelten für die USA andere Regeln.

Einige Beobachter warnen jedoch, dass diese enorme Ausgabe im Vorfeld der Wahlen ein unmittelbares Risiko für einen Marktcrash und alle Vermögenswerte darstellt, ganz zu schweigen von einer Finanzierungskrise in den kommenden Wochen oder Monaten.

Selbst wenn JP Morgan Recht hat und die Gefahr eines Einbruchs ausgeschlossen werden kann, zeichnet sich zunehmend ein Konsens ab: Diese Haushaltspolitik bereitet einen unvermeidlichen Anstieg der Inflation ab Anfang nächsten Jahres vor. Dies ist keine bloße Hypothese mehr, sondern Realität, da die Kapitalströme bereits in Bewegung sind.

Das Problem der Inflation ist noch lange nicht gelöst, und ihr erneutes Aufflammen dürfte bald für Schlagzeilen sorgen.

Die langfristigen Inflationserwartungen in den USA sind auf den höchsten Stand seit Juni gestiegen:

Im Oktober 2024 verzeichnete der Preisindex der Fed in Philadelphia ein starkes Plus und kletterte von 19,5 Punkten im September auf 35,4 Punkte. Der Bericht zeigt, dass die Preissteigerungen sowohl bei den Inputs als auch bei den Waren und Dienstleistungen der Unternehmen anhalten. Der Index der bezahlten Preise legte 16 Punkte zu, was den anhaltenden Inflationsdruck in diesem Monat illustriert:

Im vergangenen Monat verzeichneten die weltweiten Nahrungsmittelpreise laut UNFAO den stärksten Anstieg seit März 2022, wobei sich die Preise in den fünf wichtigsten Kategorien verteuerten. Der Preis für Zucker erhöhte sich um 10,4 %, gefolgt von Pflanzenölen (+4,6 %), Milchprodukten (+3,8 %) und Getreide (+3 %). Insgesamt stieg der Index der Weltmarktpreise für Nahrungsmittel im Vergleich zum August um 3 % und im Vergleich zum Vorjahr um 2,1 %:

Die Inflation nimmt wieder zu und diesmal leiten die Lebensmittelpreise den neuen Zyklus ein:

Die durchschnittlichen Inflationserwartungen der US-Verbraucher für die nächsten fünf Jahre liegen bei 7,1 %, das höchste Niveau seit den 1980er Jahren. Das zeigt, dass der durch schnittliche Konsument in den Vereinigten Staaten in den kommenden Jahren mit einem starken Inflationsschub rechnet :

Dieser Umschwung in der öffentlichen Wahrnehmung ist besonders besorgniserregend: Die Inflationserwartungen nähren logischerweise den Zyklus der Preissteigerungen, da sie zur Beschleunigung der Kapitalströme führen.