Lawrence Lepard, ein Freund von Fringe Finance, hat diese Woche seinen jüngsten Investorenbrief veröffentlicht. Er findet in den Mainstream-Medien wenig Beachtung, was ihn meiner Meinung nach zu jemandem macht, dem man doppelt so genau zuhören sollte.

Larry war so freundlich, mir zu erlauben, seine Gedanken zum 2. Quartal 2024 mitzuteilen. Der Brief wurde in Bezug auf Formatierung, Grammatik und Optik geringfügig überarbeitet.

VIERTELJÄHRLICHER ÜBERBLICK

Weltweit setzten die Aktienmärkte ihren 45-Grad-Anstieg im ersten Quartal fort. Auch Rohöl und die Rohstoffe im Allgemeinen verzeichneten im Laufe des Quartals einen kontinuierlichen treppenförmigen Anstieg. Gold und Silber sowie die Bergbauunternehmen bildeten eine interessante Dichotomie. Die Goldpreise waren im Januar und Februar unverändert bis leicht rückläufig, und die Bergbauunternehmen wurden in diesen ersten Monaten des ersten Quartals regelrecht verprügelt. Im März durchbrach der Goldpreis jedoch die seit langem bestehende Obergrenze von 2.070 $, woraufhin die Minenwerte reagierten und den Fonds um 25,4 % ansteigen ließen. Die Indizes der Goldminenwerte waren in den ersten beiden Monaten vor der März-Bewegung um 17 % gefallen.

Es ist zu beachten, dass die Goldminenaktien immer noch keine Hebelwirkung auf den Goldpreis haben. Tatsächlich hielten sie im ersten Quartal nicht einmal mit dem Anstieg des Goldpreises Schritt. Während der Goldpreis im Quartal um 8,1 % stieg, legten die Goldminenindizes um 2 % zu. Normalerweise bieten Goldminenunternehmen eine 2- bis 3-fache Hebelwirkung in Bezug auf die Renditen; bei einem Goldpreisanstieg von 8 % hätten die Minenunternehmen also normalerweise um 16 % bis 24 % zugelegt. Dies untermauert unsere These, dass die Minenaktien nach wie vor unterbewertet sind und bei einer Fortsetzung der Hausse bei Gold eine heftige Kehrtwende einleiten werden. Die Goldminenaktien haben noch einen langen Weg vor sich, bis sie ihren fairen Wert widerspiegeln.

DIE MÄRKTE SPRECHEN: GOLD BRICHT AUS

Wir haben auf eine eindeutige Lockerung der finanziellen Bedingungen durch die US-Notenbank (Geldmengenausweitung) gewartet, um die Anlagen unseres Fonds zu befeuern. Wir haben zwar einige Andeutungen gesehen, dass die Fed in diese Richtung geht, aber sie senden gemischte Signale. Unserer Ansicht nach war das wichtigste Ereignis im ersten Quartal, dass die Märkte sagten: "OK, wir haben genug gesehen, wir wissen, was kommt, also lasst uns loslegen."

Im ersten Quartal brach der Goldpreis endgültig aus seiner langfristigen Preisobergrenze von ~$2.070 pro Unze aus. In den letzten vier Jahren war der Goldpreis viermal an diese Obergrenze gestoßen. Insbesondere erreichte der Goldpreis im Jahr 2011 einen Höchststand von $ 1.900, bevor eine mehrjährige Korrektur einsetzte. Das Durchbrechen eines seit über zehn Jahren bestehenden Höchststandes ist eine große Sache.

Und es war nicht nur Gold. Auch die anderen soliden Geldanlagen haben mitgemacht. Bitcoin begann das Jahr bei 42.802 $ und erreichte Anfang März ein Allzeithoch von 72.740 $ (ein Plus von 67 % in diesem Quartal!). Auch Silber durchbrach den langfristigen Widerstand, obwohl es noch viel weiter laufen muss, um ein Allzeithoch zu erreichen.

Die Märkte spiegeln die aktuellen Bedingungen wider, aber noch wichtiger ist, dass sie die Erwartungen an die Zukunft einpreisen. Wir sind der festen Überzeugung, dass immer mehr Anleger die geldpolitische Falle erkennen, in die sich die Fed begeben hat. Bedenken Sie, dass es in den letzten 18 Monaten drei Krisen gegeben hat, auf die die soliden Geldanlagen reagieren:

- Oktober 2022 - UK Gilt-Krise...die Bank of England druckt

- März 2023 - Silicon Valley Bank / Regional Bank Krise....FDIC garantiert alle Einlagen und Fed druckt mit dem BTFP

- Oktober 2023 - Die Rendite 10-jähriger US-Staatsanleihen steigt plötzlich auf über 5 %.....Fed beginnt mit "Dovish"-Gesprächen und signalisiert, dass der Zinserhöhungszyklus vorbei ist und dreht vorsichtig um

Gold, Silber und Bitcoin reagieren sowohl auf diese jüngste Intervention als auch auf die nächste Runde des Gelddruckens oder der monetären Akkommodation, die in der kommenden Krise stattfinden wird (und angesichts der Schuldenlast könnte die nächste Krise massiv sein). Diese Bewegung in soliden Geldwerten ist anders.

Dies wird am besten in der nachstehenden Grafik deutlich, die den Goldpreis im Vergleich zur "realen Rendite" der 10-jährigen US-Anleihe (invertiert) zeigt. Beachten Sie, dass die "reale Rendite" die Rendite der 10-jährigen US-Staatsanleihe abzüglich der aktuellen Erwartung für die durchschnittlichen Inflationsraten der nächsten 10 Jahre ist. So rentieren beispielsweise 10-jährige Staatsanleihen heute mit etwa 4,5 %, und 10-jährige Inflationsswaps werden mit ~2,5 % gepreist, was die Erwartung einer durchschnittlichen Inflation von 2,5 % in den nächsten zehn Jahren widerspiegelt. (Wir glauben nicht, dass sie das wird). Daraus ergibt sich eine "reale Rendite" von 2 %, wie in der nachstehenden Grafik dargestellt.

Eine der langjährigen Beziehungen in der Finanzwelt ist, dass Gold weniger attraktiv ist, wenn die realen Renditen höher sind. Gold wirft keine Rendite ab, schützt aber vor Entwertung. Wenn die realen Renditen positiv sind oder eine positive Tendenz aufweisen, leidet Gold darunter. Wenn die realen Renditen negativ sind oder eine negative Tendenz aufweisen, schneidet Gold gut ab. Beachten Sie die enge Korrelation von 2006 bis 2020 in der nachstehenden Grafik.

Jetzt ist es wichtig zu sehen, was ab 2022 passierte. Aufgrund der Zinserhöhungskampagne der US-Notenbank sind die realen Renditen erheblich gestiegen, und trotzdem ist der Goldpreis gestiegen! Unserer Meinung nach ist dies ein wichtiges Indiz. Irgendetwas ist anders. Wir glauben, dass der Goldmarkt die globalen Schulden- und Finanzprobleme der Vereinigten Staaten erkennt und eine zukünftige Geldentwertung vorwegnimmt.

Angesichts dieser dramatischen Abkopplung des Goldpreises von der zugrunde liegenden Entwicklung der realen Renditen/Zinssätze stellt sich die Frage: Haben sich die Bedingungen so verändert, dass die Fed machtlos ist und die Zinssätze keinen so starken Einfluss mehr auf den Goldpreis haben? Wenn ja, ist dies ein weiterer Grund, warum dieses Jahrzehnt immer mehr den 1970er Jahren ähnelt, als Gold trotz höherer Zinssätze stieg, weil die Inflationserwartungen den Goldpreis in die Höhe trieben.

VERSCHIEBUNG DES NARRATIVS

Die Veränderung des Goldpreisverhaltens im Vergleich zu den realen Zinssätzen zeigt, dass sich die wirtschaftliche Konversation ändert. Im Großen und Ganzen verschiebt sich das Narrativ, und die Finanzwelt und die Anlagemärkte wachen auf und erkennen, was wir seit Jahren sagen, nämlich:

Der obige FT-Artikel bezieht sich auf die britische Gilt-Krise, die im Herbst 2022 eintrat, als Liz Truss Steuersenkungen und Ausgabenerhöhungen vorschlug. Dies führte sofort zu einem starken Ausverkauf auf dem britischen Gilt-Markt (Anleihemarkt) und einer starken Schwäche des britischen Pfunds. Premierministerin Truss war (über die Bank of England) gezwungen, diese Maßnahmen rückgängig zu machen, um die Talfahrt des Marktes zu stoppen, und sie verlor auch ihren Job.

CBO-Direktor Phillip Swagel, der den Kommentar in dem Artikel abgab, befindet sich in guter Gesellschaft. Der Fed-Vorsitzende Powell hat mehrfach gesagt, dass der fiskalische Kurs der US-Regierung nicht nachhaltig ist. Viele hochintelligente Investoren wie Dalio, Druckenmiller, El Erian, Fink, Singer und Tudor Jones haben dasselbe gesagt.

Die ganze Welt begreift allmählich, dass die Fed in der Falle sitzt und bald zu weiteren geldpolitischen Maßnahmen gezwungen sein wird. Die fiskalische Situation der US-Regierung ist außer Kontrolle geraten, und die Menschen und Investoren verlieren das Vertrauen. Viele Menschen spüren, dass etwas nicht stimmt, und sie versuchen, sich zu schützen. Denken Sie daran, dass das Vertrauen in den Dollar, im Gegensatz zu Gold, auf dem Vertrauen in die US-Regierung beruht.

Regierung. Wie die nachstehende Tabelle zeigt, steht es um das Vertrauen in die Regierung nicht allzu gut.

Wir haben uns gefragt, wer die 20 % sind, und dann wurden wir daran erinnert, dass die Regierung etwa 20 % der Bevölkerung beschäftigt.

Vielleicht ist das der Grund, warum wir Nachrichten wie diese sehen:

USA Today berichtet, dass der CFO von Costco den Investoren sagte: "Wenn wir sie auf die Website stellen, sind sie normalerweise innerhalb weniger Stunden weg, und wir beschränken sie auf zwei pro Mitglied." Costco expandiert nun auch in den Verkauf von Silbermünzen. (h/t Dan Oliver, Myrmikan für das Zitat).

U.S. FISKALISCHE SITUATION WIRD KRITISCH

Vielleicht liegt all die oben beschriebene Aufmerksamkeit daran, dass es sehr schwer ist, die Mathematik und die jüngsten Schlagzeilen wie die folgende vom 4. März 2024 zu ignorieren:

Nun ist es unfair, dies auf das Jahr hochzurechnen, da die monatlichen Daten etwas pauschal sind; bei 365 Tagen im Jahr bedeutet dies jedoch ein Defizit von 3,65 Billionen Dollar/Jahr. Im ersten Fiskalquartal, das am 31. Dezember 2023 endete, betrug das Defizit 500 Milliarden Dollar, was ein jährliches Defizit von 2,0 Billionen Dollar bedeutet. Das zweite Quartal, das am 3. März endete, wurde gerade gemeldet, und das Defizit betrug 600 Milliarden Dollar. In der ersten Hälfte des Geschäftsjahres 2024 verzeichnete die US-Bundesregierung ein Defizit von 1,1 Billionen Dollar. Die aktuelle Zahl ist natürlich noch viel höher.

Dabei ist zu bedenken, dass dies alles bei einer relativ gesunden Wirtschaft und einem gesunden Aktienmarkt geschieht. Würde die Verschuldung weiterhin mit dieser Rate wachsen, wäre sie vergleichbar mit einer Anfangsverschuldung von 34 Billionen Dollar am 31. Dezember 2023. Dies (bei einer Defizitrate von 3,65 Billionen Dollar) würde eine jährliche Wachstumsrate von 10,7 % für die Gesamtverschuldung bedeuten. Ein jährliches Schuldenwachstum von 10,7 % steht in einem sehr ungünstigen Verhältnis zum geschätzten BIP-Wachstum von 2,0-2,5 %. Das BIP finanziert die Zinszahlungen für die Schulden, und das ist der Grund, warum die Rechnung nicht aufgehen kann. Irgendetwas muss nachgeben. Übrigens sieht der Trend nicht gut aus, denn die Regierung Biden hat gerade einen Ausgabenhaushalt von 7,3 Billionen Dollar für das Jahr 2025 vorgeschlagen, was einem Anstieg der Ausgaben um 13 % entspricht. Bedenken Sie, dass die Steuereinnahmen im Haushaltsjahr 2023 nur 4,4 Billionen Dollar betragen. Woher sollen sie das Geld nehmen?

Wie wir in unserem letzten Quartalsbrief gezeigt haben, ist das Wachstum der Bundesverschuldung atemberaubend.

Das Schuldenwachstum ist aus einer Reihe von Gründen ein Problem, nicht zuletzt wegen des Anstiegs der Zinskosten für die US-Bundesregierung. Wie die nachstehende Grafik zeigt, zahlt die Bundesregierung bereits jetzt Zinsen in Höhe von 1,1 Billionen Dollar pro Jahr, und wenn die Fed die kurzfristigen Zinssätze nicht um 150 Basispunkte senkt (siehe gelbe Linie), wird diese Zinsrechnung bis Dezember 2024 auf 1,6 Billionen Dollar pro Jahr anschwellen. Nichts in der nachstehenden Grafik deutet darauf hin, dass dieses Geldsystem stabil oder nachhaltig ist.

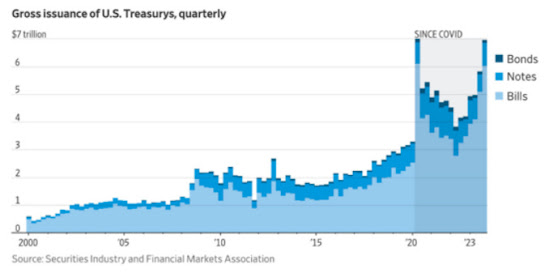

Wir waren absolut verblüfft, als wir die folgende Grafik mit zwei wichtigen Daten sahen. Erstens hat die vierteljährliche Emission von Staatsanleihen fast wieder den Höchststand von COVID erreicht, obwohl es heißt, wir befänden uns nicht in einer Notsituation. Zweitens zeigt die blassblaue Linie den Prozentsatz der ausgegebenen Wertpapiere in kurzfristigen Wechseln (mit einer Laufzeit von weniger als einem Jahr), der enorm angestiegen ist. Die Vereinigten Staaten haben Schwierigkeiten, die längerfristigen Schuldverschreibungen und Anleihen zu verkaufen, und dies entspricht dem historischen Muster von Ländern, die unter einer Staatsschuldenkrise leiden. Sie sind zunehmend gezwungen, ihre Schulden auf kurzfristiger Basis zu finanzieren, weil niemand ihre Anleihen mit längerer Laufzeit wegen des Inflationsrisikos kaufen will.

FED WATCH: PARTY ON GARTH!

Die Federal Reserve sitzt eindeutig in der Falle. Im Herbst 2023 schoss die Rendite 10-jähriger US-Anleihen auf über 5 %. Dies versetzte die Fed in Panik und sie drückte die Rendite auf unter 4 %. Über ihr Dotplot zeigten sie auch an, dass die meisten Teilnehmer drei Zinssenkungen im Jahr 2024 (75 Basispunkte) erwarteten. In unserem Brief zum Jahresende haben wir dies vorschnell als Wendepunkt bezeichnet. Das Problem ist, dass die Daten ihre Argumentation nicht gestützt haben. Ein höherer Aktienmarkt, starke Beschäftigungszahlen (die wahrscheinlich gefälscht sind) und ein solides Wirtschaftswachstum in Verbindung mit schlechteren Inflationsdaten bedeuten, dass sie sich jetzt in einer Zwangslage befinden. Die Zahlen deuten darauf hin, dass es ihnen schwer fallen wird, ihr Inflationsziel von 2 % zu erreichen, und dennoch deutet das Diagramm der US-Zinszahlungen auf der vorherigen Seite darauf hin, dass die Zinskosten in die Höhe schnellen werden, wenn sie die kurzfristigen Zinsen nicht senken.

Es ist wirklich ein Fall von "verdammt, wenn sie die Zinsen senken" und "verdammt, wenn sie es nicht tun". Was passiert also? Wir sind der Meinung, dass die folgende AP-Meldung eine Menge Informationen enthält:

3. April - AP (Christopher Rugaber): "Beamte der Federal Reserve werden ihren Leitzins wahrscheinlich noch in diesem Jahr senken, sagte der Vorsitzende Jerome Powell..., trotz der jüngsten Berichte, die zeigen, dass die US-Wirtschaft immer noch stark ist und dass die US-Inflation im Januar und Februar angezogen hat. Die jüngsten Daten ändern ... das Gesamtbild nicht wesentlich", sagte Powell..., "das nach wie vor von einem soliden Wachstum, einem starken, aber sich ausgleichenden Arbeitsmarkt und einer Inflation, die sich auf einem manchmal holprigen Weg in Richtung 2 % bewegt, geprägt ist. Die meisten Fed-Vertreter "halten es für angemessen", "irgendwann in diesem Jahr" mit der Senkung des Leitzinses zu beginnen, fügte er hinzu... Powell bemühte sich auch, jede Vorstellung zu zerstreuen, dass die Zinsentscheidungen der Fed durch den diesjährigen Präsidentschaftswahlkampf beeinflusst werden könnten."

Es scheint, dass Powell versuchen wird, "das Baby zu teilen" und zu behaupten, dass die Inflation unter Kontrolle sei, um eine Zinssenkung zu rechtfertigen. Wir könnten uns zwar irren, aber wir beginnen zu glauben, dass die Politik der Fed KEINE Rolle mehr spielt. Wenn die Fed die Zinsen nicht senkt, geht irgendetwas schief, und dann kommt es zu einer massiven Zinssenkung und dem großen Gelddrucken. Wenn Powell die Zinsen senkt, hält er das Spiel am Laufen, allerdings auf Kosten einer höheren Inflation. Die Märkte haben dem rücksichtslosen Teenager die Autoschlüssel abgenommen: Die Fed.

Ein weiterer zukunftsweisender Hinweis kam von der Pressekonferenz der Fed am 20. März 2024. Powell sagte, dass sie bereit sei, die quantitative Straffung (QT) zu reduzieren, um sicherzustellen, dass genügend Geld im System ist. Er verwies sogar auf das Auslaufen des Repo-Marktes 2019. Wir glauben, dass er Lori Logan, der Gouverneurin der Fed von Dallas, zugehört hat, die mit den monetären Abläufen bestens vertraut ist und erkannt hat, dass die Rechnung nicht aufgeht. Gegenwärtig reduziert die Fed ihre Bilanz um 60 Milliarden Dollar pro Monat durch QT, und der Konsens ist, dass sie diesen Betrag bald halbieren wird.

Oben erwähnten wir das große Drucken, und es gibt eine Entwicklung, die im Laufe des Quartals eintrat, die wir für ein sehr wichtiges Signal oder einen Hinweis auf das halten, was kommen wird.

Am 5. März 2024 schrieb die International Swaps and Derivatives Association, Inc. (ISDA) an die Fed, die FDIC und die OCC, um gezielte Reformen der ergänzenden Verschuldungsquote (SLR") durchzuführen. Die ISDA schrieb: "Um den Banken die Teilnahme an den Märkten für US-Schatzpapiere zu erleichtern - einschließlich des Clearings von Transaktionen mit US-Schatzpapieren für Kunden - sollten die Agenturen die SLR überarbeiten, um US-Schatzpapiere in der Bilanz dauerhaft von der Gesamtverschuldung auszuschließen, und zwar in Übereinstimmung mit dem Umfang des vorübergehenden Ausschlusses für US-Schatzpapiere, den die Agenturen im Jahr 2020 eingeführt haben."

Im Klartext: Die ISDA empfiehlt eine dauerhafte Struktur für die Banken, um die Emission von US-Schatzpapieren und die US-Defizite auf Dauer zu finanzieren. Sie haben genau das Gleiche als Reaktion auf COVID getan, um den Banken den Kauf von Staatsanleihen in unbegrenzten Mengen zu ermöglichen. Es handelt sich um eine Notmaßnahme, die eingeführt wurde, als der US-Schatzmarkt im März 2020 illiquide wurde. Dies ist eine große Sache, weil es im Grunde auf QE unendlich hinausläuft. Die Banken hätten die Möglichkeit, unbegrenzt Staatsanleihen zu kaufen. Eine vollständige Monetarisierung der Schulden im Stil einer "Bananenrepublik". Denken Sie daran, es ist noch nicht passiert, aber die ISDA ist im Besitz und unter der Kontrolle der Banken. Es ist ziemlich klar, dass dieser Brief ein Testballon ist.

Trotz der so genannten hawkishen Haltung der Fed wächst das Angebot an Basisgeld weiter. (Wie uns unsere Freundin Lyn Alden informierte, ist dies auf die Inanspruchnahme der Reverse-Repo-Fazilität der Fed zurückzuführen). Unser Freund und exzellenter Makroanalyst Tavi Costa hat dieses Problem in dem folgenden Tweet hervorgehoben.

Unsere Schlussfolgerung: Die Fed und ihre Banken werden früher oder später mehr Geld bereitstellen, oder die gesamte Schuldenstruktur wird zusammenbrechen. Das ist reine Mathematik. Nun werden sie alles tun, um dies zu verschleiern, zu leugnen oder Programme zu schaffen, von denen sie behaupten, dass sie kein "Gelddrucken" sind (so wie sie behaupteten, dass das 2023 Bank Term Funding Program kein Gelddrucken war (war es aber). Aber sie werden Geld drucken müssen, sonst wird das System zusammenbrechen. Die Gold- und Bitcoin-Preise zeigen, dass die Märkte dies wissen.

Teil 2 von Larrys Brief, einschließlich seiner Gedanken zu Goldminen, China, Russland und der Verdrängung von Staatsanleihen durch Gold als neutrale Reservewährung, können Sie hier lesen.